ファクタリングの概要

ファクタリングは、企業が売掛金を現金化するための金融手法の一つです。売掛金とは、商品やサービスの提供後に顧客から支払われるべき代金のことであり、ファクタリングはこの売掛金を手数料を差し引いた上で即座に現金化するサービスを提供します。

ファクタリングの仕組み

- 企業がファクタリング会社に売掛金を売却する。

- ファクタリング会社は売掛金の一部を即座に現金化し、残りの部分を回収する。

- ファクタリング手数料として一定の割合が差し引かれる。

ファクタリングの特徴

- 資金繰りの改善:売掛金を即座に現金化できるため、企業の資金繰りを改善する効果がある。

- リスク軽減:売掛金の回収リスクをファクタリング会社が負うため、企業のリスクを軽減することができる。

- クレジットリスクの管理:ファクタリング会社が顧客の信用リスクを評価し、適切な売掛金の買取りを行うため、企業のクレジットリスクの管理を支援する。

- 短期資金調達:急な資金需要に対応するための短期資金調達手段として利用される。

ファクタリングの利用シーン

- 成長中の企業:売掛金の回収期間が長く、資金繰りに苦労する成長中の企業が利用する。

- 新規事業展開:新規事業展開や大型プロジェクトに伴う資金需要を補うために利用される。

- 運転資金の確保:季節変動や需要変動による運転資金の確保に利用される。

ファクタリングのメリット

- 資金繰りの改善による経営安定化

- 売掛金の現金化によるリスク回避

- クレジットリスクの管理による信用リスク軽減

- 柔軟な資金調達手段の提供

ファクタリングのデメリット

- 手数料負担:ファクタリング手数料が負担となるため、売掛金の現金化に一定のコストがかかる。

- 顧客への影響:ファクタリングを利用することで、企業の顧客に対する信用が低下する可能性がある。

- 長期的なコスト増加:継続的にファクタリングを利用することで、長期的にはコストが増加する可能性がある。

ファクタリングの注意点

- 契約内容の確認:ファクタリング契約の内容や手数料、回収条件などを事前に十分に確認することが重要。

- 顧客への影響検討:ファクタリング利用に伴う顧客への影響を慎重に検討し、リスクを最小限に抑える。

- 短期的な利用に限定:ファクタリングは短期的な資金調達手段として利用し、長期的な財務戦略に組み込むべきではない。

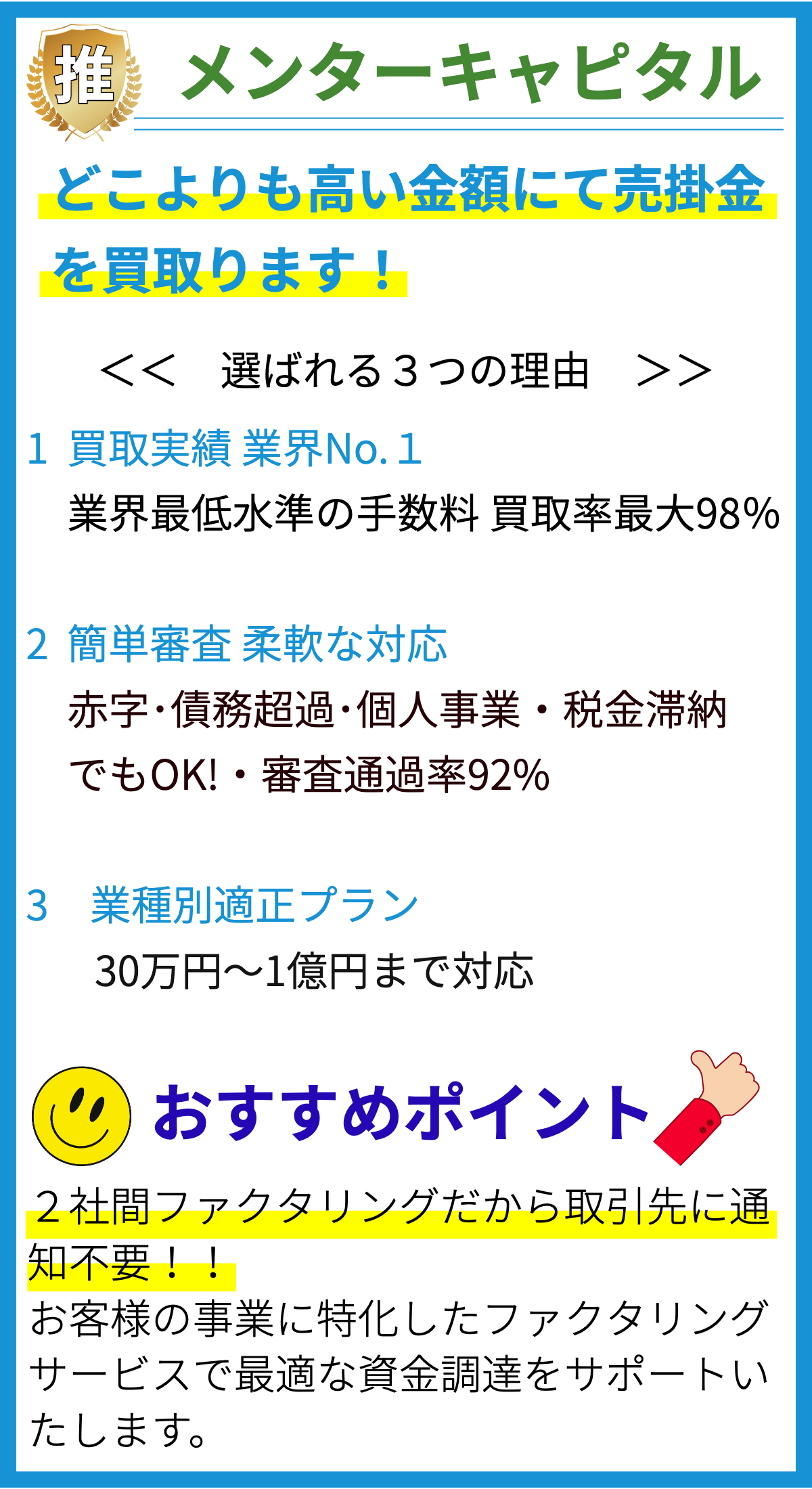

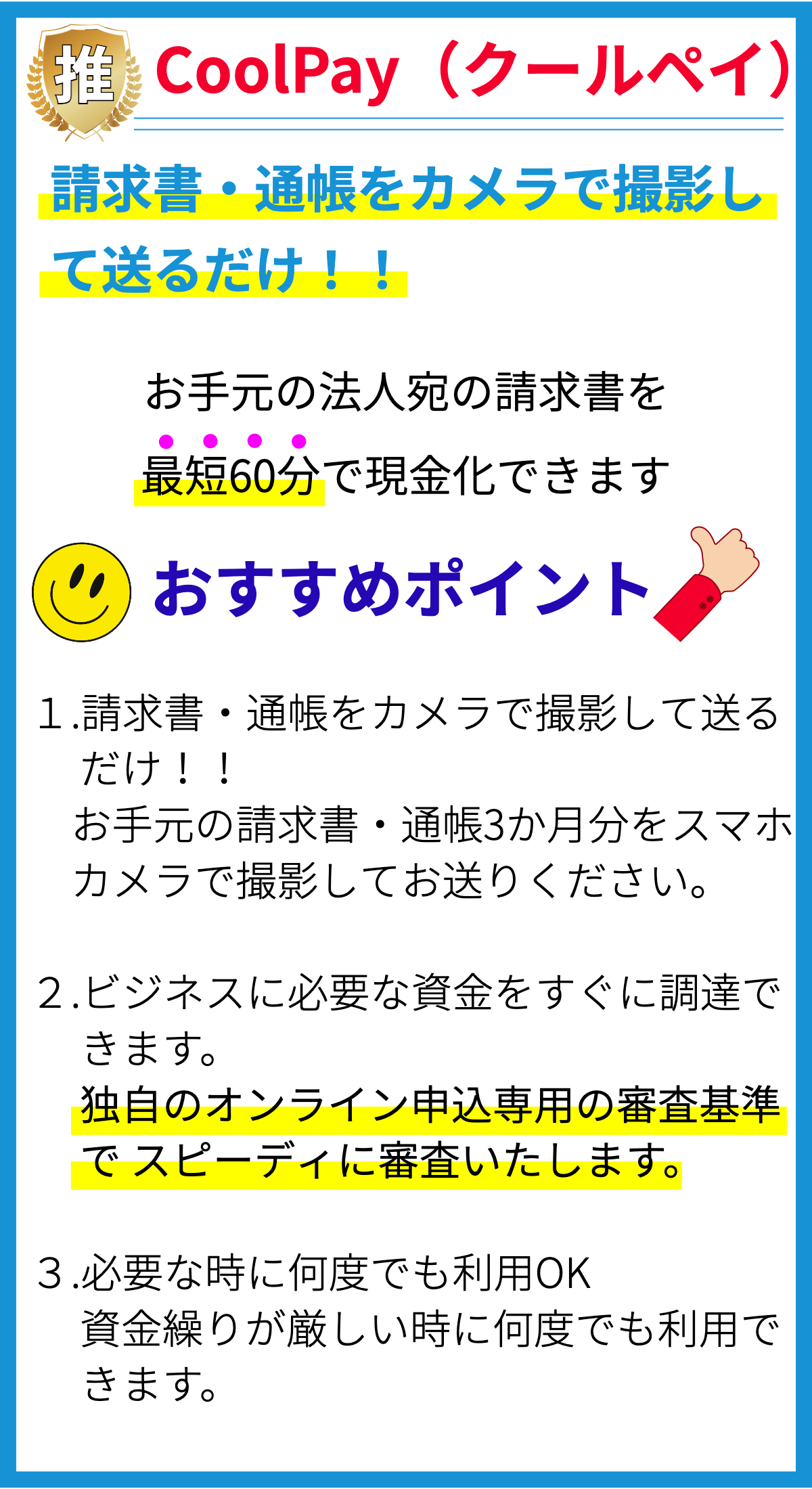

- 競合比較の実施:複数のファクタリング会社の手数料やサービス内容を比較し、最適な提携先を選定することが重要。

- 業界の知識習得:ファクタリングを利用する際には、業界の特性やトレンドについての知識を習得し、適切な判断を行うことが必要。

- ファクタリングと借入金の比較:ファクタリングと似たような目的で利用される借入金との比較検討を行い、最適な資金調達手段を選択することが重要。

ファクタリングの将来展望

- デジタル化の進展:ファクタリング業界でもデジタル技術の導入が進み、手続きの効率化や顧客サービスの向上が期待される。

- 新たなビジネスモデルの登場:ファクタリングのニーズに合わせて、新たなビジネスモデルやサービスが登場する可能性がある。

- 持続可能なファクタリング市場の形成:持続可能な取引の促進やリスク管理の強化により、ファクタリング市場が安定し成熟化する可能性がある。

まとめ

ファクタリングは企業が売掛金を現金化し、資金繰りを改善するための有効な手段です。利用する際には契約内容や手数料、リスクを慎重に考慮し、適切な判断を行うことが重要です。将来的にはデジタル化の進展や新たなビジネスモデルの登場により、ファクタリング市場がさらに発展していくことが期待されます。